LEER EN INGLES

Los extranjeros no residentes que hacen negocios en los Estados Unidos constituyen una clientela en constante crecimiento en la industria de servicios financieros. A medida que la economía global siga creciendo, y a medida que los propietarios de patrimonio en el extranjero continúen encontrando oportunidades prometedoras en los EE. UU., los extranjeros no residentes tendrán la necesidad de contar con un asesoramiento mejor informado para poder enfrentarse a las singulares y a veces complicadas reglas que rigen sus activos.

Sin embargo, la mayoría de extranjeros no residentes desconocen las obligaciones fiscales a las que están expuestos según su estatus de residencia en los EE. UU.; por lo tanto, es de vital importancia que los extranjeros no residentes y sus asesores revisen cuidadosamente sus patrimonios para localizar potenciales problemas tributarios. Más importante aún, los asesores deben buscar soluciones a estos problemas desde el principio para proteger los activos de sus clientes.

En este artículo repasaremos las complicadas obligaciones relacionadas con impuestos patrimoniales a las que están sujetos los nacionales extranjeros, así como estrategias para gestionarlas. En términos específicos, hablaremos de la manera en que un seguro de vida puede ser una valiosa herramienta para mantener la liquidez y al mismo tiempo cumplir con los requisitos tributarios de los EE. UU.

Residentes vs. extranjeros no residentes

Residentes vs. extranjeros no residentes

El código tributario de los Estados Unidos hace dos distinciones importantes en lo referente a nacionales extranjeros: Extranjeros residentes y Extranjeros no residentes (también conocidos como nacionales). La diferencia principal consiste en la cantidad de tiempo que un individuo pasa en el país, pese a que los extranjeros no residentes también suelen tener menos activos en los EE. UU. Sin embargo, es una distinción importante debido a que ambos grupos están sujetos a obligaciones fiscales considerablemente diferentes (estas serán discutidas detalladamente más adelante). Asimismo, el Servicio de Impuestos Internos (Internal Revenue Service, IRS) cuenta con su propio conjunto de requisitos para la residencia, aparte de otros requisitos legales. En muchos casos, ciertos individuos podrían no estar enterados de que son considerados como residentes para fines tributarios, dado que para otros asuntos legales no lo son.

El Servicio de Impuestos Internos cuenta con dos pruebas para determinar si un individuo cumple con el estatus de residente para fines tributarios. Dichos requisitos son los siguientes:

Prueba de la Tarjeta verd

Si un individuo ha solicitado y recibido una Tarjeta de residente permanente, más conocida como «Tarjeta verde», será considerado como residente. Este requisito parece bastante obvio, pero puede traer consigo algunas sorpresas. Por ejemplo, un individuo podría decidir que ya no desea contar con un permiso de residencia en los EE. UU. y entregar su Tarjeta verde, y de esta manera renunciar al estado de residente de los EE. UU. Sin embargo, esta acción deberá ser procesada por varias oficinas estatales y, de no conducirse adecuadamente, un individuo podría seguir estando sujeto a los requisitos para residentes, incluso si cree que ya renunció a la residencia.

Prueba de presencia sustancial

Incluso si un extranjero no residente no cuenta con una Tarjeta verde, podría estar sujeto a las obligaciones de un residente si cumple con lo que el Servicio de Impuestos Internos denomina la «prueba de presencia sustancial». Los detalles de esta prueba pueden resultar bastante complicados, pero básicamente señala que si un nacional extranjero pasa cierto número de días en los EE. UU. durante un determinado periodo de tiempo, será considerado residente para fines tributarios automáticamente.

Debido a la complicada naturaleza de la prueba de presencia sustancial, y debido a que esta entra en vigencia automáticamente sin importar si un individuo cumple o no con otros requisitos legales para la residencia, muchos propietarios de patrimonio podrían desconocer que están sujetos a un estatus de residente para fines tributarios. Por ello, es importante que el estatus de residente de un individuo esté claro para el Servicio de Impuestos Internos, y planificar de acuerdo a las circunstancias.

Obligaciones fiscales de residentes y extranjeros no residentes

¿Por qué son tan importantes estas distinciones del Servicio de Impuestos Internos? Son importantes porque, como ya mencionamos anteriormente, los residentes y los extranjeros no residentes están sujetos a políticas tributarias considerablemente diferentes que requieren estrategias de planificación también diferentes. Estas políticas se aplican de manera más significativa a los impuestos patrimoniales, los cuales evalúan activos, como bienes inmuebles, objetos de valor (como joyas, antigüedades u obras de arte), acciones y ciertos depósitos bancarios, entre otros.

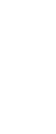

- Los extranjeros no residentes reciben una exención de $60,000 de los impuestos sobre su patrimonio, y se les cobra un impuesto del 40 % sobre sus activos en los EE. UU. únicamente, sin beneficios ni deducciones.

- Los extranjeros residentes reciben una exención mucho mayor (en 2019 esa cifra es cerca de 11.2 millones de dólares) pero se les cobra un impuesto del 40 % sobre sus activos a nivel mundial. Esta exención está estipulada en la ley de reforma tributaria de 2018, y muy probablemente regresará al monto anterior de 6 millones de dólares cuando dicha ley expire en 2026.

Por ejemplo, un extranjero no residente con $1,000,000 en activos en los EE. UU. pagará alrededor de $376,000 en impuestos patrimoniales ($1,000,000 – $60,000 = $940,000 x 40 %). Un extranjero residente con $15,000,000 en activos en cualquier lugar del mundo pagará más de $1,500,000 ($15,000,000 – $11,180,000 = $3,820,000 x 40 %).

En el caso de una familia que no tiene conocimiento de su exposición a los impuestos de los EE. UU., estas cifras pueden ser una tremenda sorpresa. De no estar preparados, es posible que tengan que vender valiosos activos para cumplir con sus obligaciones tributarias. Es por esta razón que es de vital importancia que los extranjeros no residentes busquen el asesoramiento de expertos en temas relacionados a su estatus tributario en los EE. UU. y en cómo planificar en función del mismo. Es también por esta razón que los asesores deberían considerar los seguros de vida como opciones sólidas para la gestión de las obligaciones relacionadas con impuestos patrimoniales.

¿De qué manera pueden ayudar los seguros de vida a los extranjeros no residentes en la planificación para los impuestos patrimoniales?

Una vez determinado el estatus tributario a largo plazo de un extranjero no residente, los asesores podrán empezar a planificar cómo gestionar la transferencia de su patrimonio a la siguiente generación, lo que incluye cómo cubrir los impuestos patrimoniales. Los seguros de vida pueden ser herramientas extremadamente útiles en este proceso por muchas razones. A continuación explicamos por qué:

- La liquidez significa opciones

El beneficio más importante de contar con una póliza seguro de vida es que esta proporcionará inmediatamente una fuente de dinero en efectivo para gestionar gastos una vez que el propietario del patrimonio haya fallecido. Naturalmente, los seguros de vida siempre han sido herramientas valiosas para cubrir diversos costos relacionados con la gestión patrimonial; el impuesto patrimonial es, tal vez, el más considerable de dichos costos. Al contar con este monto en efectivo a la mano, los herederos podrán cumplir cómodamente con sus obligaciones tributarias sin tener que liquidar activos valiosos, lo que a su vez les dará más opciones para gestionar el patrimonio.

- Contratos denominados en dólares

Dado que las pólizas de seguro de vida en los EE. UU. dictan que undeterminado monto en dólares estadounidenses sea pagado al momento del fallecimiento del asegurado de la póliza, estas no están afectadas por los altibajos de las fluctuaciones del tipo de cambio a los cuales están sujetas las pólizas y participaciones en el extranjero. Los beneficiarios saben perfectamente (y con bastante anticipación) cuánto recibirán.

Dado que las pólizas de seguro de vida en los EE. UU. dictan que undeterminado monto en dólares estadounidenses sea pagado al momento del fallecimiento del asegurado de la póliza, estas no están afectadas por los altibajos de las fluctuaciones del tipo de cambio a los cuales están sujetas las pólizas y participaciones en el extranjero. Los beneficiarios saben perfectamente (y con bastante anticipación) cuánto recibirán.

- Suele ser más fácil que negociar un testamento

El contar con un pago simple en efectivo al momento del fallecimiento del propietario de un patrimonio elimina la necesidad de designar qué activos pasarán a qué herederos y qué parte de dichos activos tendrán que designarse al pago de los costos de liquidación del patrimonio, incluidos los impuestos. Simplificar la liquidación del patrimonio de esta manera puede evitar conflictos familiares y proteger los activos para la próxima generación.

Contar con una póliza de seguro de vida en los EE. UU. puede ser especialmente útil para los propietarios de patrimonio que tengan herederos que vivan en los EE. UU., ya que el pago del seguro no está sujeto a leyes sobre patrimonio en el extranjero, tales como políticas de herencia forzosa.

- Las pólizas de seguro de vida en los EE. UU. son seguras y confidenciales

Muchos extranjeros no residentes podrían sentirse reacios a adquirir pólizas de seguro de vida en su país de ciudadanía, ya que la corrupción y la regulación laxa pueden hacer que su información privada (por ejemplo, los detalles de sus activos y su valor neto) esté sujeta a la exposición y explotación. Los seguros de vida en los EE. UU. son seguros, confidenciales y están estrictamente regulados, y los propietarios de patrimonio pueden estar seguros de que su información privada estará protegida.

- Las soluciones personalizadas pueden satisfacer las necesidades de cualquier patrimonio

No existe una solución de «talla única» para la gestión patrimonial. Cada propietario de patrimonio enfrenta obstáculos diferentes y tiene necesidades particulares. Por suerte, existe una variedad de productos y servicios de seguros de vida en los EE. UU. que pueden proporcionar una solución personalizada para las exigencias de cualquier patrimonio.

Conclusión

Los extranjeros residentes y no residentes de los EE. UU. están sujetos a un complicado sistema de reglas tributarias que pueden hacer que la liquidación patrimonial sea difícil si no están adecuadamente preparados. Muchos propietarios de patrimonio no tienen conocimiento de su exposición al impuesto. Por esta razón, es de vital importancia que sus asesores examinen su patrimonio detenidamente y que planifiquen cuidadosamente su transferencia final. Un seguro de vida puede jugar un papel importante y beneficioso en esta planificación, y facilitar la transferencia de un patrimonio de una generación a la siguiente de manera eficiente y libre de complicaciones.

™

™